Horia Manda, prin fondul de investitii EEAF, va prelua de la Ilie Carabulea controlul Bancii Carpatica, dupa fuziunea cu Nextebank

Autor: Bancherul.ro

Autor: Bancherul.ro

2014-12-05 05:10

Ilie Carabulea, omul de afaceri din Sibiu aflat in arest la domiciliu fiind acuzat de fapte de coruptie in cazul Carpatica Asigurari, va pierde controlul Bancii Carpatica, la care detine direct si prin firma de transporturi Atlassib 45% din actiuni, daca banca va fuziona, dupa cum este de asteptat, cu Nextebank, o banca micuta ajunsa recent in portofoliul fondului de investitii Emerging Europe Accesion Fund (EEAF) administrat de Horia Manda, prin firma Axxess Capital.

Fondul ar urma sa detina acelasi procent, de 45%, din actiunile Carpatica, daca fuziunea va fi aprobata de actionarii minoritari ai Carpatica inainte de Craciun, in cadrul AGA din 19 decembrie, dreptul de vot al lui Carabulea fiind suspendat de BNR, actiunile acestuia urmand a fi diluate la jumatate, devenind, astfel, actionar minoritar in banca.

Fuziunea Carpatica cu o alta banca a fost anuntata de presedintele bancii, Johan Gabriels, inca din luna martie, odata cu izbucnirea scandalului de la Carpatica Asig, soldat cu arestarea lui Carabulea si altor oficiali de la ASF, inclusiv presedintele institutiei, Dan Radu Rusanu.

Intrucat Carpatica avea pierderi si era nevoie de un aport de capital, iar Carabulea se pare ca nu detinea suficiente resurse pentru o infuzie de lichiditati in banca, BNR a decis sa initieze procesul de fuziune cu Nextebank.

Afland de acest plan, care insemna pentru Carabulea pierderea controlului Carpatica, acesta s-a opus, cerand din inchisoare organizarea unei AGA pentru schimbara presedintelui bancii, Gabriels, care era de acord cu planurile BNR.

Insa in convocatorul AGA, conducerea bancii a inserat si propunerea privind fuziunea cu alta banca, decizie contestata de Carabulea si partenerul sau de afaceri, Corneliu Tanase, printr-o scrisoare publica adresata conducerii Carpatica, in care solicitau anularea propunerii de fuziune, intrucat nu venea din partea lor.

In aceste conditii, BNR a recurs la forta: a suspendat dreptul de vot pentru Carabulea si Tanase, pentru "neîndeplinirea criteriului de reputaţie, din perspectiva integrităţii", conform prevederilor din Regulamentul BNR nr.11/2007 privind autorizarea institutiilor de credit.

Decizia BNR a starnit protestul actionarilor minoritari ai Carpatica, care au venit la banca centrala pentru a-i cere socoteala, intrucat au de suferit pierderi in urma unei fuziuni.

In consecinta, actionarii minoritari ai Carpatica, care detin 42,9% din actiunile bancii, au aprobat ulterior decizia conducerii de a pregati fuziunea sau de gasi un investitor strategic.

Optiunile gasite de Carpatica

Dupa cum precizeaza Carpatica, “directoratul a initiat negocieri cu potentiali investitori/banci interesate sa analizeze oportunitatea fuziunii cu Carpatica sau sa dezvolte parteneriate/sa devina investitori de captal in Banca Comerciala Carpatica. Banca a organizat o baza de date virtuala unde potentialii investitori si consultantii lor au realizat procesul de due-dilligence.

Rezultatorul acestor eforturi, precizeaza banca, a constat in obtinerea urmatoarelor oferte:

1. Directoratul a identificat un investitor listat pe o piata reglementata din Uniunea Europeana, interesat sa investeasca pana la maxim 30 milioane EUR in instrumente de capital reglementat emise de Carpatica. Oferta este conditionata, intre altele, de acceptarea de catre Banca Nationala a Romaniei a respectivului investitor pentru a deveni actionar semnificativ la Carpatica. Intentia investitorului este de a furniza Carpatica capital de rang 1 sau 2, sub forma de imprumuturi subordonate cu sau fara optiuni de convertibilitate.

2. In 14 mai 2014 Carpatica a semnat o scrisoare de intentie pentru a analiza oportunitatea fuziunii cu Nextebank, cele doua banci realizand ulterior un proces de due-dilligence si evaluare reciproca, realizate de un consultant financiar extern din grupul Big 4, care a fost agreat de comun acord de catre cele doua banci.

In baza finalizarii procesului de due-dilligence si evaluare reciproca, in data de 8 august 2014, Nextebank a transmis catre Carpatica o oferta ferma de fuziune, ale carei conditii nu au fost acceptate de managementul Carpatica.

Cele doua banci au reluat negocierile; astfel, directoratul Carpatica a solicitat unui alt consultant extern sa realizeze un raport de verificare a evaluarii Nextebank, pentru a valida elementele identificate in procesul de due-dilligence si evaluare a Nextebank realizat de consultantul angajat in acest scop.

In baza raportului de verificare/revizuire a evaluarii Nextebank, BCC a propus Nextebank termenii si conditiile actualizate pentru fuziunea celor doua banci, acestea fiind considerate acceptabile de catre Directoratul Carpatica:

- compania absorbanta: Carpatica; compania absorbita: Nextebank; raport de paritate a valorii evaluate a Carpatica versus Nextebank: valoarea Carpatica = 1,2 * valoarea Nextebank.

Nextebank a transmis BCC in data de 14 noiembrie 2014 o oferta revizuita de fuziune, ce cuprinde elementele de mai sus.

3. O scrisoare de interes neangajanta din partea unui fond de investitii, ce implica o structura complexa. Insa, avand in vedere ca scrisoarea de interes neangajanta nu a fost urmata de o oferta ferma, managementul bancii nu a putut evalua oferta si oportunitatea/fezabilitatea acesteia.

Actionarii vor avea de ales: fuziunea certa sau majorarea de capital incerta

In concluzie, Directoratul urmeaza sa prezinte actionarilor BCC spre aprobare, in AGA din 19 decembrie, doua propuneri alternative, dupa cum urmeaza:

1. Majorarea de capital cu 155 milioane lei (echivalentul celor 30 de milioane de euro ale investitorului european), prin una sau mai multe emisiuni de actiuni ordinare noi pe o perioada de 1 an in legatura cu o posibila acordare de imprumut subordonat de nivel 1 sau de nivel 2, care ar putea sa contina caracteristici de convertibilitate in actiuni.

2. Aprobarea termenilor si conditiilor principale ale ofertei ferme revizuite primite de la Nextebank in 14 noiembrie 2014 pentru fuziunea prin absorbtie de catre BCC.

Banca mentioneaza ca, din punct de vedere comercial, cele doua propuneri trebuie vazute ca fiind optiuni alternative, nu cumulative/simultane.

Se vede clar, insa, caracterul incert al primei variante de majorare de capital cu 30 milioane lei prin emitere de actiuni, in legatura cu “o posibila” acordare de imprumut subordonat, de catre un investitor al carui nume ramane necunoscut si operatiune ce depinde de aprobarea BNR.

Aceasta varianta ar fi insa mai avantajoasa pentru actionarii minoritari ai BCC, intrucat valoarea actiunilor lor ar ramane la un nivel mult mai ridicat decat in cazul fuziunii, care presupune diluarea la jumatate a actiunilor BCC.

Efectele fuzunii Carpatica – Nextebank

Mai exact, Nextebank propune o paritate a valorii juste a celor doua banci Carpatica – Nextebank de 1,2:1 (cu alte cuvinte, valoarea justa – fair value – a Carpatica este cu 20% mai mare decat valoarea justa a Nextebank.

Cee ce inseamna ca dupa finalizarea fuziunii, EEAF Fnancial Services BV va deveni actionarul semnificativ in Carpatica Fuzionata, cu o detinere de aproximativ 45%, mentioneaza banca.

Valoarea Carpatica pe Bursa (BVB), unde este listata, este de 252 milioane lei (57,3 milioane euro) la ultimul pret al unei actiuni, de 0,0802 lei, in conditiile in care valoarea nominala a unei actiuni este de 0,1 lei.

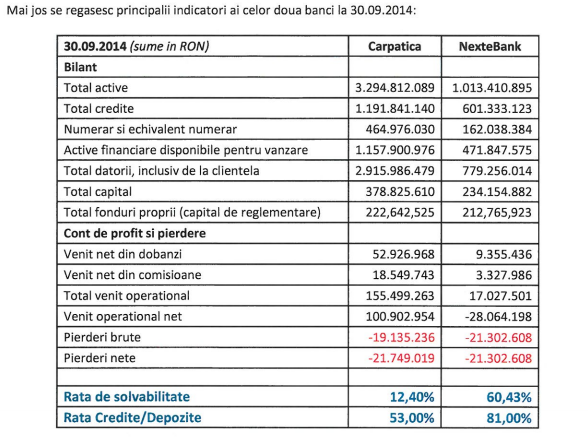

Valoarea bancii pe Bursa este sub nivelul capitalului total detinut de banca, de 378,8 milioane lei (86 milioane euro), dintre care fondurile proprii (capital de reglementare) se ridica la 222,6 milioane lei (50,6 milioane euro).

Nextebank are un capital total de 234,1 milioane lei (53,2 milioane euro) si fonduri proprii de 212,7 milioane lei (48,3 milioane euro).

Activele Carpatica sunt de 3 ori mai mari decat cele ale Nextebank (3,3 miliarde lei, fata de 1 miliard de lei), in timp ce piererea neta la 30 septembrie a celor doua este aproape egala: 21,7 milione lei pentru Carpatica si 21,3 milioane lei pentru Nextebank.

Carpatica are o rata de solvabilitate de 12,4%, in timp ce la Nextebank indicatorul este de 60,4%.

Avantajele fuziunii cu Nextebank

Pe baza unor estimari preliminare, dupa finalizarea fuziunii, Carpatica va avea o baza de capital puternica, de de peste 100 milioane euro, precizeaza banca.

Carpatica mentioneaza ca este de asteptat ca sinergiile dintre cele doua banci sa conduca la o banca locala puternica, cu o baza de capital imbunatatita si o retea mai mare, ce poate genera business. Astfel, in timp ce Carpatica are o retea larga ce poate genera activitate bancara, dar baza de capital a bancii nu sustine o crestere semnificativa a afacerilor, Nextebank are o baza puternica de capital si actionari directi si indirecti cu reputatie solida.

O pondere de 98,4% din actiunile Nextebank sunt detinute de EEAF Financial Services BV, care la randul lui este detinut in proportie de 100% de Emerging Europe Accesion Fund Cooperatief UA (EEAF), cu sediul social in Olanda. Fondul este un fond inchis de investitii, principalii investitori fiind Banca Europeana de Reconstructie si Dezvoltare (BERD), Fondul European de Investitii (FEI), Deutsche Investors-Und Entwicklungs-Gesellschaft Mbh (DEG), Black Sea Trade and Development Bank (BSTDB).

O fuziune intre cele doua banci ar avea, in opinia Nextebank si a directoratului Carpatica, o serie de consecinte pozitive:

- crearea unei banci locale puternice cu lichiditate excelenta si o baza solida de capital, ce ar pune bazele unei viitoare cresteri organice;

- focus strategic asupra managementului IMM, cresterea creditarii si aplicarea unui model de afaceri eficient, ceea ce ar creste prezenta serviciilor financiare in economie;

- aparitia unui actionar semnificativ al Bancii Carpatica, in speta EEAF, ce poate furniza in continuare capital si finantare pe termen lung bancii fuzionate;

- banca nou fuzionatava deveni o platforma puternica ce ar permite actionarilor sai sa beneficieze de viitoarele oportunitati de consolidare a sistemului bancar, respectiv achizitia de portofolii de credite, linii de business, chiar si achizitia de/sau fuziunea cu alti participanti ai caror investitori sunt interesati sa iasa de pe piata locala.

Comentarii

Adauga un comentariu

Adauga un comentariu folosind contul de Facebook

Alte stiri din categoria: Profil

Garanti BBVA urmareste ca majoritatea cererilor de credit sa fie facute prin aplicatia bancii

Garanti BBVA raportează rezultate semnificative, la patru luni de la introducerea noilor funcționalități în aplicația de Mobile Banking, care permit clienților să solicite rapid și ușor credite de nevoi personale și Bonus Card, fără a se deplasa în agenții, anunta banca detalii

Schimburi valutare non-stop in timp real, pentru clientii firme ai Libra

Libra Internet Bank oferă clienților business posibilitatea de a efectua schimburi multi-valutare în timp real, prin intermediul platformei Live FX, implementată printr-un parteneriat cu Visa, unul dintre liderii globali în plăți digitale, anunta banca intr-un comunicat, in care detalii

Credite pentru firme cu garantii InvestEU de la Garanti BBVA

Garanti BBVA și Fondul European de Investiții (FEI) au semnat un acord strategic, prin care oferă garanții de minim 30 milioane de euro, pentru a crește competitivitatea și sustenabilitatea companiilor românești, conform unui comunicat de presa, in care se adauga: Garanția detalii

Aplicatie noua pe iPhone pentru acceptarea platilor contactless in magazine

Global Payments s.r.o., joint-venture între Global Payments (NYSE: GPN) și Erste Bank, anunță că începând de astăzi permite comercianților din România, Cehia și Austria să accepte plăți contactless prin Tap to Pay pe iPhone, într-un mod simplu și rapid, detalii

- CEC Bank are o noua platforma IT de relatii cu clientii (CRM)

- Din aplicatia George BCR se pot plati facturile pentru 350 de firme

- Credite BT Direct in Spitalul MONZA

- Credite fara comision de acordare la Patria Bank si Patria Credit

- Datele personale a 400.000 de clienti BT, actualizate automat

- Din BT Pay se pot face investitii in fondurile BT Asset Management

- CEC Bank isi majoreaza substantial activele, cu 35%

- Solutii pentru a incepe si dezvolta o afacere

- Patria Bank a preluat creditele Alior Bank

- Garanti BBVA a trimis 500.000 de euro in proiecte de mediu

Criza COVID-19

- In majoritatea unitatilor BRD se poate intra fara certificat verde

- La BCR se poate intra fara certificat verde

- Firmele, obligate sa dea zile libere parintilor care stau cu copiii in timpul pandemiei de coronavirus

- CEC Bank: accesul in banca se face fara certificat verde

- Cum se amana ratele la creditele Garanti BBVA

Topuri Banci

- Topul bancilor dupa active si cota de piata in perioada 2022-2015

- Topul bancilor cu cele mai mici dobanzi la creditele de nevoi personale

- Topul bancilor la active in 2019

- Topul celor mai mari banci din Romania dupa valoarea activelor in 2018

- Topul bancilor dupa active in 2017

Asociatia Romana a Bancilor (ARB)

- Băncile din România nu au majorat comisioanele aferente operațiunilor în numerar

- Concurs de educatie financiara pentru elevi, cu premii in bani

- Creditele acordate de banci au crescut cu 14% in 2022

- Romanii stiu educatie financiara de nota 7

- Gradul de incluziune financiara in Romania a ajuns la aproape 70%

ROBOR

- ROBOR: ce este, cum se calculeaza, ce il influenteaza, explicat de Asociatia Pietelor Financiare

- ROBOR a scazut la 1,59%, dupa ce BNR a redus dobanda la 1,25%

- Dobanzile variabile la creditele noi in lei nu scad, pentru ca IRCC ramane aproape neschimbat, la 2,4%, desi ROBOR s-a micsorat cu un punct, la 2,2%

- IRCC, indicele de dobanda pentru creditele in lei ale persoanelor fizice, a scazut la 1,75%, dar nu va avea efecte imediate pe piata creditarii

- Istoricul ROBOR la 3 luni, in perioada 01.08.1995 - 31.12.2019

Taxa bancara

- Normele metodologice pentru aplicarea taxei bancare, publicate de Ministerul Finantelor

- Noul ROBOR se va aplica automat la creditele noi si prin refinantare la cele in derulare

- Taxa bancara ar putea fi redusa de la 1,2% la 0,4% la bancile mari si 0,2% la cele mici, insa bancherii avertizeaza ca indiferent de nivelul acesteia, intermedierea financiara va scadea iar dobanzile vor creste

- Raiffeisen anunta ca activitatea bancii a incetinit substantial din cauza taxei bancare; strategia va fi reevaluata, nu vor mai fi acordate credite cu dobanzi mici

- Tariceanu anunta un acord de principiu privind taxa bancara: ROBOR-ul ar putea fi inlocuit cu marja de dobanda a bancilor

Statistici BNR

- Deficitul contului curent, aproape 18 miliarde euro după primele opt luni

- Deficitul contului curent, peste 9 miliarde euro pe primele cinci luni

- Deficitul contului curent, 6,6 miliarde euro după prima treime a anului

- Deficitul contului curent pe T1, aproape 4 miliarde euro

- Deficitul contului curent după primele două luni, mai mare cu 25%

Legislatie

- Legea nr. 311/2015 privind schemele de garantare a depozitelor şi Fondul de garantare a depozitelor bancare

- Rambursarea anticipata a unui credit, conform OUG 50/2010

- OUG nr.21 din 1992 privind protectia consumatorului, actualizata

- Legea nr. 190 din 1999 privind creditul ipotecar pentru investiții imobiliare

- Reguli privind stabilirea ratelor de referinţă ROBID şi ROBOR

Lege plafonare dobanzi credite

- BNR propune Parlamentului plafonarea dobanzilor la creditele bancilor intre 1,5 si 4 ori peste DAE medie, in functie de tipul creditului; in cazul IFN-urilor, plafonarea dobanzilor nu se justifica

- Legile privind plafonarea dobanzilor la credite si a datoriilor preluate de firmele de recuperare se discuta in Parlament (actualizat)

- Legea privind plafonarea dobanzilor la credite nu a fost inclusa pe ordinea de zi a comisiilor din Camera Deputatilor

- Senatorul Zamfir, despre plafonarea dobanzilor la credite: numai bou-i consecvent!

- Parlamentul dezbate marti legile de plafonare a dobanzilor la credite si a datoriilor cesionate de banci firmelor de recuperare (actualizat)

Anunturi banci

- Cate reclamatii primeste Intesa Sanpaolo Bank si cum le gestioneaza

- Platile instant, posibile la 13 banci

- Aplicatia CEC app va functiona doar pe telefoane cu Android minim 8 sau iOS minim 12

- Bancile comunica automat cu ANAF situatia popririlor

- BRD bate recordul la credite de consum, in ciuda dobanzilor mari, si obtine un profit ridicat

Analize economice

- România, pe locul 16 din 27 de state membre ca pondere a datoriei publice în PIB

- România, tot prima în UE la inflația anuală, dar decalajul s-a redus

- Exporturile lunare în august, la cel mai redus nivel din ultimul an

- Inflația anuală a scăzut la 4,62%

- Comerțul cu amănuntul, +7,3% cumulat pe primele 8 luni

Ministerul Finantelor

- Datoria publică, 51,4% din PIB la mijlocul anului

- Deficit bugetar de 3,6% din PIB după prima jumătate a anului

- Deficit bugetar de 3,4% din PIB după primele cinci luni ale anului

- Deficit bugetar îngrijorător după prima treime a anului

- Deficitul bugetar, -2,06% din PIB pe primul trimestru al anului

Biroul de Credit

- FUNDAMENTAREA LEGALITATII PRELUCRARII DATELOR PERSONALE IN SISTEMUL BIROULUI DE CREDIT

- BCR: prelucrarea datelor personale la Biroul de Credit

- Care banci si IFN-uri raporteaza clientii la Biroul de Credit

- Ce trebuie sa stim despre Biroul de Credit

- Care este procedura BCR de raportare a clientilor la Biroul de Credit

Procese

- ANPC pierde un proces cu Intesa si ARB privind modul de calcul al ratelor la credite

- Un client Credius obtine in justitie anularea creditului, din cauza dobanzii prea mari

- Hotararea judecatoriei prin care Aedificium, fosta Raiffeisen Banca pentru Locuinte, si statul sunt obligati sa achite unui client prima de stat

- Decizia Curtii de Apel Bucuresti in procesul dintre Raiffeisen Banca pentru Locuinte si Curtea de Conturi

- Vodafone, obligata de judecatori sa despagubeasca un abonat caruia a refuzat sa-i repare un telefon stricat sau sa-i dea banii inapoi (decizia instantei)

Stiri economice

- Datoria publică, 52,7% din PIB la finele lunii august 2024

- -5,44% din PIB, deficit bugetar înaintea ultimului trimestru din 2024

- Prețurile industriale - scădere în august dar indicele anual a continuat să crească

- România, pe locul 4 în UE la scăderea prețurilor agricole

- Industria prelucrătoare, evoluție neconvingătoare pe luna iulie 2024

Statistici

- România, pe locul trei în UE la creșterea costului muncii în T2 2024

- Cheltuielile cu pensiile - România, pe locul 19 în UE ca pondere în PIB

- Dobanda din Cehia a crescut cu 7 puncte intr-un singur an

- Care este valoarea salariului minim brut si net pe economie in 2024?

- Cat va fi salariul brut si net in Romania in 2024, 2025, 2026 si 2027, conform prognozei oficiale

FNGCIMM

- Programul IMM Invest continua si in 2021

- Garantiile de stat pentru credite acordate de FNGCIMM au crescut cu 185% in 2020

- Programul IMM invest se prelungeste pana in 30 iunie 2021

- Firmele pot obtine credite bancare garantate si subventionate de stat, pe baza facturilor (factoring), prin programul IMM Factor

- Programul IMM Leasing va fi operational in perioada urmatoare, anunta FNGCIMM

Calculator de credite

- ROBOR la 3 luni a scazut cu aproape un punct, dupa masurile luate de BNR; cu cat se reduce rata la credite?

- In ce mall din sectorul 4 pot face o simulare pentru o refinantare?

Noutati BCE

- Acord intre BCE si BNR pentru supravegherea bancilor

- Banca Centrala Europeana (BCE) explica de ce a majorat dobanda la 2%

- BCE creste dobanda la 2%, dupa ce inflatia a ajuns la 10%

- Dobânda pe termen lung a continuat să scadă in septembrie 2022. Ecartul față de Polonia și Cehia, redus semnificativ

- Rata dobanzii pe termen lung pentru Romania, in crestere la 2,96%

Noutati EBA

- Bancile romanesti detin cele mai multe titluri de stat din Europa

- Guidelines on legislative and non-legislative moratoria on loan repayments applied in the light of the COVID-19 crisis

- The EBA reactivates its Guidelines on legislative and non-legislative moratoria

- EBA publishes 2018 EU-wide stress test results

- EBA launches 2018 EU-wide transparency exercise

Noutati FGDB

- Banii din banci sunt garantati, anunta FGDB

- Depozitele bancare garantate de FGDB au crescut cu 13 miliarde lei

- Depozitele bancare garantate de FGDB reprezinta doua treimi din totalul depozitelor din bancile romanesti

- Peste 80% din depozitele bancare sunt garantate

- Depozitele bancare nu intra in campania electorala

CSALB

- La CSALB poti castiga un litigiu cu banca pe care l-ai pierde in instanta

- Negocierile dintre banci si clienti la CSALB, in crestere cu 30%

- Sondaj: dobanda fixa la credite, considerata mai buna decat cea variabila, desi este mai mare

- CSALB: Romanii cu credite caută soluții pentru reducerea ratelor. Cum raspund bancile

- O firma care a facut un schimb valutar gresit s-a inteles cu banca, prin intermediul CSALB

First Bank

- Ce trebuie sa faca cei care au asigurare la credit emisa de Euroins

- First Bank este reprezentanta Eurobank in Romania: ce se intampla cu creditele Bancpost?

- Clientii First Bank pot face plati prin Google Pay

- First Bank anunta rezultatele financiare din prima jumatate a anului 2021

- First Bank are o noua aplicatie de mobile banking

Noutati FMI

- FMI: criza COVID-19 se transforma in criza economica si financiara in 2020, suntem pregatiti cu 1 trilion (o mie de miliarde) de dolari, pentru a ajuta tarile in dificultate; prioritatea sunt ajutoarele financiare pentru familiile si firmele vulnerabile

- FMI cere BNR sa intareasca politica monetara iar Guvernului sa modifice legea pensiilor

- FMI: majorarea salariilor din sectorul public si legea pensiilor ar trebui reevaluate

- IMF statement of the 2018 Article IV Mission to Romania

- Jaewoo Lee, new IMF mission chief for Romania and Bulgaria

Noutati BERD

- Creditele neperformante (npl) - statistici BERD

- BERD este ingrijorata de investigatia autoritatilor din Republica Moldova la Victoria Bank, subsidiara Bancii Transilvania

- BERD dezvaluie cat a platit pe actiunile Piraeus Bank

- ING Bank si BERD finanteaza parcul logistic CTPark Bucharest

- EBRD hails Moldova banking breakthrough

Noutati Federal Reserve

- Federal Reserve anunta noi masuri extinse pentru combaterea crizei COVID-19, care produce pagube "imense" in Statele Unite si in lume

- Federal Reserve urca dobanda la 2,25%

- Federal Reserve decided to maintain the target range for the federal funds rate at 1-1/2 to 1-3/4 percent

- Federal Reserve majoreaza dobanda de referinta pentru dolar la 1,5% - 1,75%

- Federal Reserve issues FOMC statement

Noutati BEI

- BEI a redus cu 31% sprijinul acordat Romaniei in 2018

- Romania implements SME Initiative: EUR 580 m for Romanian businesses

- European Investment Bank (EIB) is lending EUR 20 million to Agricover Credit IFN

Mobile banking

- Comisioanele BRD pentru MyBRD Mobile, MyBRD Net, My BRD SMS

- Termeni si conditii contractuale ale serviciului You BRD

- Recomandari de securitate ale BRD pentru utilizatorii de internet/mobile banking

- CEC Bank - Ghid utilizare token sub forma de card bancar

- Cinci banci permit platile cu telefonul mobil prin Google Pay

Noutati Comisia Europeana

- Avertismentul Comitetului European pentru risc sistemic (CERS) privind vulnerabilitățile din sistemul financiar al Uniunii

- Cele mai mici preturi din Europa sunt in Romania

- State aid: Commission refers Romania to Court for failure to recover illegal aid worth up to €92 million

- Comisia Europeana publica raportul privind progresele inregistrate de Romania in cadrul mecanismului de cooperare si de verificare (MCV)

- Infringements: Commission refers Greece, Ireland and Romania to the Court of Justice for not implementing anti-money laundering rules

Noutati BVB

- BET AeRO, primul indice pentru piata AeRO, la BVB

- Laptaria cu Caimac s-a listat pe piata AeRO a BVB

- Banca Transilvania plateste un dividend brut pe actiune de 0,17 lei din profitul pe 2018

- Obligatiunile Bancii Transilvania se tranzactioneaza la Bursa de Valori Bucuresti

- Obligatiunile Good Pople SA (FRU21) au debutat pe piata AeRO

Institutul National de Statistica

- Producția industrială, în scădere semnificativă

- Pensia reală, în creștere cu 8,7% pe luna august 2024

- Avansul PIB pe T1 2024, majorat la +0,5%

- Industria prelucrătoare a trecut pe plus în aprilie 2024

- Deficitul comercial, în creștere de la o lună la alta

Informatii utile asigurari

- Data de la care FGA face plati pentru asigurarile RCA Euroins: 17 mai 2023

- Asigurarea împotriva dezastrelor, valabilă și in caz de faliment

- Asiguratii nu au nevoie de documente de confirmare a cutremurului

- Cum functioneaza o asigurare de viata Metropolitan pentru un credit la Banca Transilvania?

- Care sunt documente necesare pentru dosarul de dauna la Cardif?

ING Bank

- La ING se vor putea face plati instant din decembrie 2022

- Cum evitam tentativele de frauda online?

- Clientii ING Bank trebuie sa-si actualizeze aplicatia Home Bank pana in 20 martie

- Obligatiunile Rockcastle, cel mai mare proprietar de centre comerciale din Europa Centrala si de Est, intermediata de ING Bank

- ING Bank transforma departamentul de responsabilitate sociala intr-unul de sustenabilitate

Ultimele Comentarii

-

Bancnote vechi

Numar de ... detalii

-

Bancnote vechi

Am 3 bancnote vechi:1-1000000lei;1-5000lei;1-100000;mai multe bancnote cu eclipsa de ... detalii

-

Schimbare numar telefon Raiffeisen

Puteti schimba numarul de telefon la Raiffeisen din aplicatia Smart Mobile/Raiffeisen Online, ... detalii

-

Vreau sa schimb nr de telefon

Cum pot schimba nr.de telefon ... detalii

-

Eroare aplicație

Am avut ora și data din setările telefonului date pe manual și nu se deschidea BT Pay, în ... detalii