OTP Bank a pierdut definitiv procesul tip class action cu ANPC privind clauzele abuzive din contractele de credit; banca spune ca decizia vizeaza doar 400 de clienti, restul avand dobanzi legale, conform OUG 50

Autor: Bancherul.ro

Autor: Bancherul.ro

2016-02-10 16:56

OTP Bank a pierdut definitiv procesul tip class action initiat impotriva sa de catre ANPC, care a cerut Tribunalului Bucuresti sa oblige banca sa elimine din toate contractele de credit incheiate inainte de criza, in perioada 2007-2008, clauzele abuzive care prevad ca dobanda poate fi modificata in functie de politica bancii, nu dupa indici transparenti ai pietei (LIBOR/EURIBOR/ROBOR), cum impune in prezent legislatia de protectie a consumatorilor.

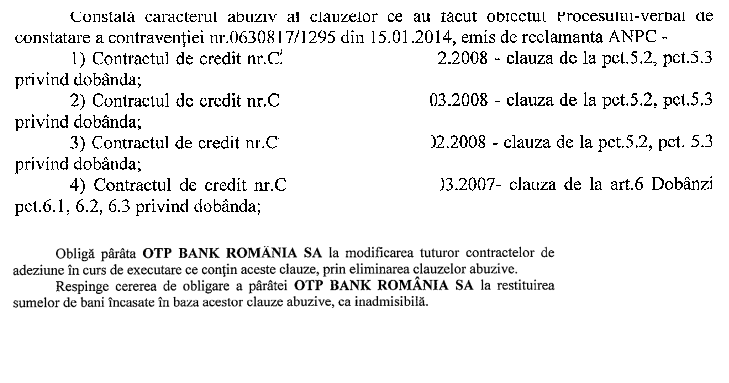

Curtea de Apel Bucuresti a anuntat astazi decizia definitiva in acest dosar: "Respinge apelul declarat de apelanta intervenientă ca neavenit. Respinge cererea formulată de intimata intervenientă Asociaţia Parakletos de constatare a caracterului inform al apelului declarat de apelanta pârâtă ca neîntemeiată. Respinge apelul declarat de apelanta pârâtă ca nefondat. Definitivă." (vezi aici decizia Curtii de Apel Bucuresti)

Pe de alta parte, Curtea de Apel a admis, saptamana trecuta, cererea bancii de sesizare a Curţii Constituţionale privind excepţia de neconstituţionalitate a dispoziţiilor art. 12 şi 13 din Legea nr. 193/2000 privind clauzele abuzive, dar nu a suspendat procesul.

Articolele respective prevad ca asociatiile reprezentative de protectie a consumatorilor pot cere instantelor de judecata sa dispuna eliminarea unei clauze declarata abuziva din toate contractele in care aceasta este prezenta.

Apelul a fost declarat atat de OTP Bank cat si de catre ANPC si cele doua asociatii, dupa prima decizie a Tribunalului Bucuresti. (vezi aici decizia Tribunalului Bucuresti)

Tribunalul Bucresti a refuzat, pe de alta parte, cererea clientilor de a li se restitui sumele platite pana acum in baza respectivelor clauze considerate abuzive.

De asemenea, judecatorii nu au precizat modalitatea de eliminare a clauzelor abuzive si cum se va calcula noua dobanda pentru contractele de credit, chestiune care urmeaza a se stabili ulterior.

OTP Bank spune ca este vorba de "o procedură formală, atȃt timp cȃt prevederile acestora nu au produs efecte în cazul clienților care nu au acceptat aplicarea OUG 50/2010 sau au fost eliminate din contractele implementate ca urmare a aplicării OUG 50/2010, încă din anul 2010." (vezi mai jos precizarea bancii)

Intr-un proces asemanator, Inalta Curte de Casatie si Justitie a stabilit recent ca si BCR trebuie sa elimine din contractele de credit dobanzile modificate in functie de politica bancii, pe care le-a declarat abuzive, insa a precizat ca noile dobanzi vor fi stabilite in urma negocierilor dintre banca si clienti. (vezi aici detalii)

Istoria proceselor privind clauzele abuzive

Procesul ANPC a fost initiat in 2014, la patru ani dupa intrarea in vigoare a OUG 50 din 2010, prin care toate bancile au fost obligate sa modifice contractele de credit aflate in derulare care prevedeau astfel de dobanzi si sa le inlocuiasca cu o formula unica: LIBOR/EURIBOR/ROBOR plus o marja fixa.

Bancile s-au conformat, insa multi clienti au reclamat modul in care unele banci au schimbat dobanzile, mai exact faptul ca acestea au fost mentinute la vechile niveluri, considerate prea mari si majorate dupa izbucnirea crizei, in loc sa fie micsorate, conform evolutiei indicilor LIBOR pentru CHF sau EURIBOR, care au coborat sub 0% dupa izbucnirea crizei, acolo unde se afla si in prezent.

Motiv pentru care o serie de clienti ai bancilor, indemnati de avocati, au refuzat sa semneze actele aditionale la contractele de credit privind inlocuirea vechilor dobanzi cu cele care se modifica dupa indici transparenti, impuse de legislatie, in perspectiva actionarii in judecata a bancilor.

Astfel s-a starnit un val de procese individuale si colective pe tema clauzelor abuzive, mediatizate intensiv si datorita carora unii avocati, precum Gheorghe Piperea, au devenit celebri.

Ulterior, in 2014, ANPC, condusa atunci de Marius Dunca, un politician populist, membru al PSD, partidul de guvernamant din acea perioada, si la presiunea avocatilor implicati in procese impotriva bancilor, care aveau un interes material direct, precum si a unor asociatii de protectie a consumatorilor, care reclamau in special tergiversarea problemei creditelor in franci elvetien (CHF), a initiat o serie de procese tip class action impotriva mai multor banci, printre care BCR, Raiffeisen Bank, Bancpost, Alpha Bank, ING, Piraeus Bank, Credit Europe Bank, Volksbank, Banca Romaneasca sau OTP Bank.

Prima decizie definitiva in aceste dosare a fost cea anuntata astazi de Curtea de Apel Bucuresti.

Reprezentantii ANPC au fost contactati de Bancherul.ro pentru a-si exprima punctele de vedere, insa pana acum nu a reactionat.

OTP Bank: decizia vizeaza 400 de clienti

Reprezentantii OTP Bank au precizat, la solicitarea Bancherul.ro, ca decizia vizeaza un numar de doar 400 de clienti care au refuzat semnarea actelor aditionale la credite in vederea modificarii dobanzii, conform OUG 50, restul clientilor avand dobanzi legale, modificate conform respectivei legi.

OTP Bank: "Pentru o informare corectă şi completă, precizăm faptul că procesul a fost demarat inițial pentru cei aproximativ 400 de clienţi care au refuzat semnarea actelor adiţionale întocmite în baza OUG 50/2010 privind contractele de credit pentru consumatori. Instanţa a extins pe parcurs procesul pentru 8.000 de clienţi, dar în cazul a 7.600 dintre aceştia, au fost eliminate deja respectivele clauze încă din anul 2010, atunci când au fost implementate prevederile OUG 50/2010, prin eliminarea dreptului băncii de a modifica unilateral nivelul dobȃnzii.

Reamintim cu aceasta ocazie principalele aspecte reținute de instanță în procesul despre care discutăm:

Ce prevad contractele de credit cu privire la dobanda:

Art. 5 DOBANDA CURENTA SI DOBANDA PENALIZATOARE

5.1. La data incheierii prezentului contract, rata dobanzii curente este de…….%. Dobanda se

stabileste in forma procentuala, ca rata anuala de dobanda.

5.2. Dobanda este variabila in conformitate cu politica Bancii. Dobanda curenta poate fi modificata in mod unilateral de catre Banca, luand in considerare valoarea dobanzii de referinta pentru fiecare valuta (ex: EURIBOR (EUR) / LIBOR (CHF) / RUBOR (RON) etc), fara a exista consimtamantul Clientului. Noul procent de dobanda se va aplica la soldul creditului ramas de rambursat incepand cu data de aplicare stabilita de Banca. Modificarea dobanzii va duce la recalcularea dobanzii datorate.

5.3. Noul procent de dobanda va fi comunicat Imprumutatului prin intermediul unei scrisori simple sau extras de cont trimis la adresa de corespondenta specificata de acesta sau prin afisare la sediile unitatilor bancare. Clientul consimte ca aceasta metoda de notificare este suficienta, nefiind necesara incheierea unui act aditional la prezentul contract de credit in acest sens, renuntand la orice eventuala plangere/ opozitie/ contestatie ulterioara.

Art. 6 DOBANDA CURENTA

6.1 Pentru Creditul acordat, Clientul datoreaza si va plati Bancii o rata de dobanda revizuibila in conformitate cu politica Bancii.

6.2 Banca isi rezerva dreptul sa revizuiasca periodic rata dobanzii, in functie de evolutia indicatorilor de referinta pentru fiecare valuta (EURIBOR pentru Euro, LIBOR pentru USD, LIBOR pentru CHF si BUBOR pentru RON).

6.3 Noile valori ale ratei de dobanda si ratei lunare de platit, vor fi comunicate prin intermediul unei scrisori simple, trimisa la adresa de corespondenta specificata de Client. Clientul convine ca aceasta metoda de notificare este suficienta si renunta la orice plangere si orice opozitie/ contestatie ulterioara cu privire la faptul ca aceasta metoda a fost nepotrivita sau insuficienta.

Astfel, în esenţă, modalitatea de eliminare a clauzelor abuzive este un aspect netransat în mod evident prin hotărȃrea judecatorească, ci mai degrabă o procedură formală, atȃt timp cȃt prevederile acestora nu au produs efecte în cazul clienților care nu au acceptat aplicarea OUG 50/2010 sau au fost eliminate din contractele implementate ca urmare a aplicării OUG 50/2010, încă din anul 2010.

Ȋn plus, dorim să amintim faptul că prin aplicarea OUG50 / 2010, toate contractele OTP Bank Romȃnia sunt conforme cu toate prevederile legale, însă clienţii au avut posibilitatea refuzului de aplicare a ordonanţei dată prin Legea 288/2010 de aplicare a OUG 50/2010.

OTP Bank România a lansat, în decembrie 2015, un program de conversie dedicat creditelor în CHF, bazat pe soluții personalizate, pe termen lung. Acestea presupun reduceri substanțiale ale datoriilor actuale ale clienților, urmând ca sumele rămase după aplicarea discountului să fie convertite în RON sau EURO, la alegerea clientului.

Ȋn definirea termenilor contractuali, oficialii băncii au ținut cont de informațiile primite din partea clienților și reprezentanților asociațiilor de profil, pe marginea soluțiilor ce vizează creditele în CHF.

Pȃnă în momentul de faţă, 80% dintre clienţii băncii cu credite în CHF deja şi-au exprimat interesul de a beneficia de programul de conversie."

Comentarii

cosmingmda

Decizia se aplica la toate contractele care au avut clauze abuzive... inclusiv cele inchise sau cele cu ipoteci executate silit... Va incepe un val de procese impotriva OTP .. mai ieftine e sa inchida gura la toti fostii si actualii clienti cu niste sume care sa reprezinte cash-ul furat pana acum... a se vedea BCR-ul care a inceput sa dea din colt in colt cand isi calculeaza pierderile cu catve sute de contracte...

chris

Decizia

Tribunalul București spune, însă, că decizia se aplică inclusiv acelor contracte modificate de OUG 50, inclusiv în cazul în care consumatorii au semnat actele adiționale. Aceasta nu se aplică contractelor de refinanțare și în cazul celor în care s-a operat o rambursare anticipată. „Cu excluderea acestor categorii, hotărârea se aplică contractelor de credit de adeziune, pre-formulate, conținând clauze abuzive similare celor din contractele ce au tâcut conținutul prezentei judecăți, aflate în curs de executare în portofoliul OTP Bank SA la momentul intrării în vigoare a OUG nr.50/2010, indiferent că nu au fost încheiate acte adiționale de aliniere la dispozițiile ordonanței sau că au fost încheiate sau considerate încheiate, prin acceptare tacită, asemenea acte de conformitate a contractelor de credit cu prevederile OUG nr.50/2010”, se arată în motivare.

Adauga un comentariu

Adauga un comentariu folosind contul de Facebook

Alte stiri din categoria: Analiza

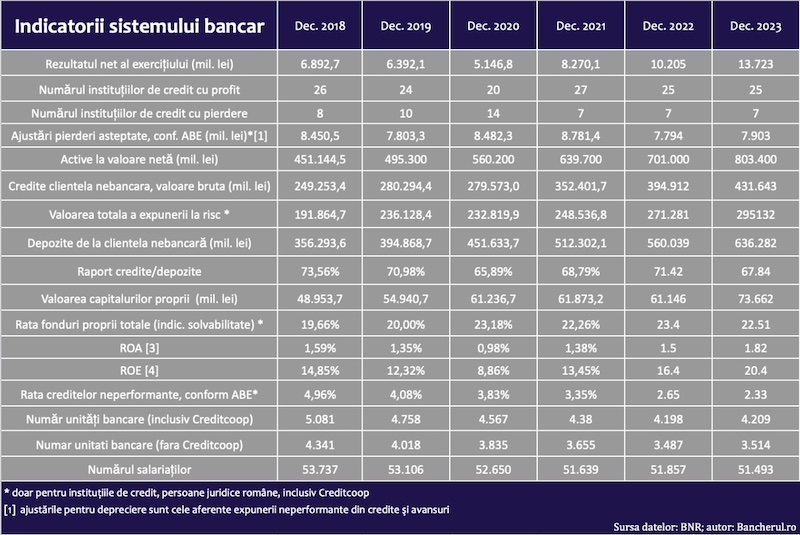

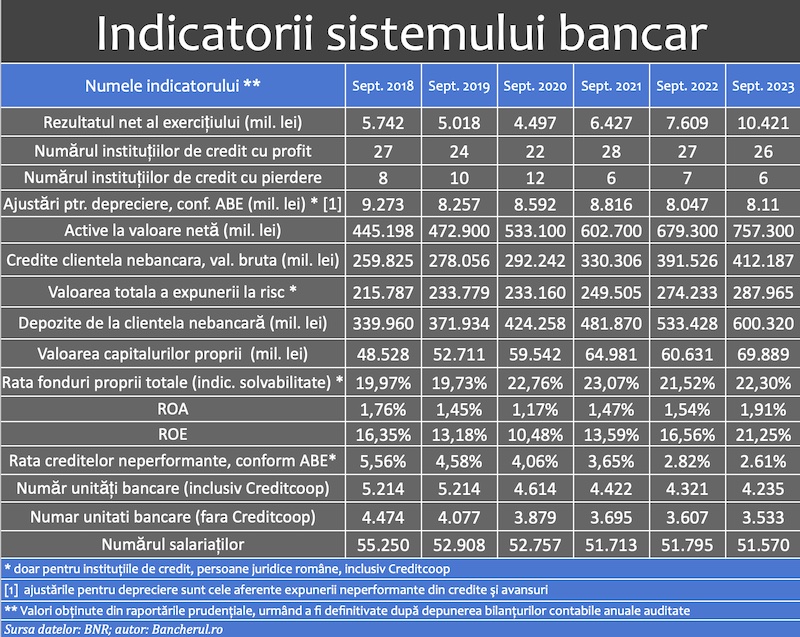

Indicatorii sistemului bancar la finalul anului 2023

indicatorii agregati ai bancilor romanesti la finalul anului 2023, calculati pe baza informatiilor din raportarile prudentiale neauditate, trimise la Banca Nationala a Romaniei (BNR) de instituțiile de credit, persoane juridice romane și de sucursalele din Romania ale institutiilor detalii

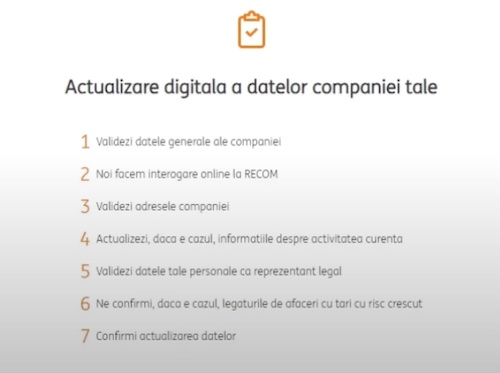

La care banci se poate face actualizarea online a datelor de catre firme

Actualizarea online a datelor firmelor, pe site-urile sau in aplicatiile bancilor, este posibila la doar trei institutii de credit, la restul fiind nevoie de prezenta intr-o sucursala. ING Bank a anuntata ca a introdus opțiunea de actualizare a datelor 100% detalii

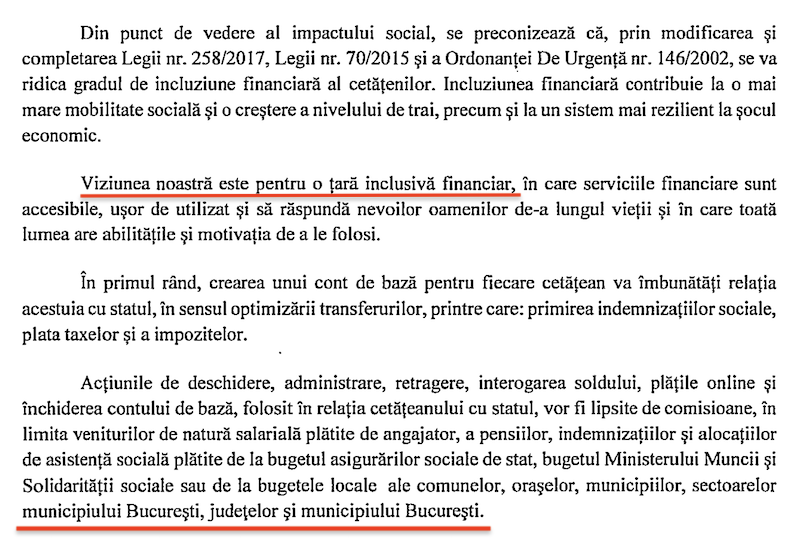

Conturi bancare gratuite pentru incasarea salariului, pensiei si indemnizatiilor sociale. Dar cine poate sa-si faca unul?

Legea care permite in prezent celor fara conturi bancare sa-si deschida unul nou, denumit cont de baza, fara comisioane de deschidere, inchidere si retragere numerar la bancomat, a fost modificata de Parlament. Noua varianta a acestei legi, care mai asteapta detalii

Indicatorii sistemului bancar la finalul trimestrului 3 din 2023

Indicatorii sistemului bancar la finalul lunii iunie 2023, conform datelor furnizate de Banca Nationala a Romaniei (BNR). Indicatorii au fost calculați pe baza raportărilor financiar-contabile trimise la banca centrală de instituțiile de credit, detalii

- Indicatorii sistemului bancar la finalul T2 2023

- Genoxinvest, o frauda online deghizata in platforma de investitii in criptomonede

- Raiffeisen nu-si despagubeste clientii fraudati online

- BRD plateste o dobanda de doar 0,1% la depozitele vechi, in stoc

- Bancile au facut un profit record de 10 miliarde lei in 2022

- Aedificium, fosta Raiffeisen Banca pentru Locuinte, si statul, obligati de judecatori sa achite prima de stat unui fost client

- Profitul bancilor, in crestere cu 19%

- Indicatorii sistemului bancar la finalul T1 2022

- Topul reclamațiilor la bănci înregistrate la Reclamatiibanci.ro

- Topul reclamațiilor la bănci înregistrate la Reclamatiibanci.ro

Profil de Bancher

-

Florentina Stilu, director Cash Management

Raiffeisen Bank

„Anul 2011 a marcat clar schimbarea preferintei ... vezi profil

Criza COVID-19

- In majoritatea unitatilor BRD se poate intra fara certificat verde

- La BCR se poate intra fara certificat verde

- Firmele, obligate sa dea zile libere parintilor care stau cu copiii in timpul pandemiei de coronavirus

- CEC Bank: accesul in banca se face fara certificat verde

- Cum se amana ratele la creditele Garanti BBVA

Topuri Banci

- Topul bancilor dupa active si cota de piata in perioada 2022-2015

- Topul bancilor cu cele mai mici dobanzi la creditele de nevoi personale

- Topul bancilor la active in 2019

- Topul celor mai mari banci din Romania dupa valoarea activelor in 2018

- Topul bancilor dupa active in 2017

Asociatia Romana a Bancilor (ARB)

- Băncile din România nu au majorat comisioanele aferente operațiunilor în numerar

- Concurs de educatie financiara pentru elevi, cu premii in bani

- Creditele acordate de banci au crescut cu 14% in 2022

- Romanii stiu educatie financiara de nota 7

- Gradul de incluziune financiara in Romania a ajuns la aproape 70%

ROBOR

- ROBOR: ce este, cum se calculeaza, ce il influenteaza, explicat de Asociatia Pietelor Financiare

- ROBOR a scazut la 1,59%, dupa ce BNR a redus dobanda la 1,25%

- Dobanzile variabile la creditele noi in lei nu scad, pentru ca IRCC ramane aproape neschimbat, la 2,4%, desi ROBOR s-a micsorat cu un punct, la 2,2%

- IRCC, indicele de dobanda pentru creditele in lei ale persoanelor fizice, a scazut la 1,75%, dar nu va avea efecte imediate pe piata creditarii

- Istoricul ROBOR la 3 luni, in perioada 01.08.1995 - 31.12.2019

Taxa bancara

- Normele metodologice pentru aplicarea taxei bancare, publicate de Ministerul Finantelor

- Noul ROBOR se va aplica automat la creditele noi si prin refinantare la cele in derulare

- Taxa bancara ar putea fi redusa de la 1,2% la 0,4% la bancile mari si 0,2% la cele mici, insa bancherii avertizeaza ca indiferent de nivelul acesteia, intermedierea financiara va scadea iar dobanzile vor creste

- Raiffeisen anunta ca activitatea bancii a incetinit substantial din cauza taxei bancare; strategia va fi reevaluata, nu vor mai fi acordate credite cu dobanzi mici

- Tariceanu anunta un acord de principiu privind taxa bancara: ROBOR-ul ar putea fi inlocuit cu marja de dobanda a bancilor

Statistici BNR

- Deficitul contului curent, aproape 18 miliarde euro după primele opt luni

- Deficitul contului curent, peste 9 miliarde euro pe primele cinci luni

- Deficitul contului curent, 6,6 miliarde euro după prima treime a anului

- Deficitul contului curent pe T1, aproape 4 miliarde euro

- Deficitul contului curent după primele două luni, mai mare cu 25%

Legislatie

- Legea nr. 311/2015 privind schemele de garantare a depozitelor şi Fondul de garantare a depozitelor bancare

- Rambursarea anticipata a unui credit, conform OUG 50/2010

- OUG nr.21 din 1992 privind protectia consumatorului, actualizata

- Legea nr. 190 din 1999 privind creditul ipotecar pentru investiții imobiliare

- Reguli privind stabilirea ratelor de referinţă ROBID şi ROBOR

Lege plafonare dobanzi credite

- BNR propune Parlamentului plafonarea dobanzilor la creditele bancilor intre 1,5 si 4 ori peste DAE medie, in functie de tipul creditului; in cazul IFN-urilor, plafonarea dobanzilor nu se justifica

- Legile privind plafonarea dobanzilor la credite si a datoriilor preluate de firmele de recuperare se discuta in Parlament (actualizat)

- Legea privind plafonarea dobanzilor la credite nu a fost inclusa pe ordinea de zi a comisiilor din Camera Deputatilor

- Senatorul Zamfir, despre plafonarea dobanzilor la credite: numai bou-i consecvent!

- Parlamentul dezbate marti legile de plafonare a dobanzilor la credite si a datoriilor cesionate de banci firmelor de recuperare (actualizat)

Anunturi banci

- Cate reclamatii primeste Intesa Sanpaolo Bank si cum le gestioneaza

- Platile instant, posibile la 13 banci

- Aplicatia CEC app va functiona doar pe telefoane cu Android minim 8 sau iOS minim 12

- Bancile comunica automat cu ANAF situatia popririlor

- BRD bate recordul la credite de consum, in ciuda dobanzilor mari, si obtine un profit ridicat

Analize economice

- România, pe locul 16 din 27 de state membre ca pondere a datoriei publice în PIB

- România, tot prima în UE la inflația anuală, dar decalajul s-a redus

- Exporturile lunare în august, la cel mai redus nivel din ultimul an

- Inflația anuală a scăzut la 4,62%

- Comerțul cu amănuntul, +7,3% cumulat pe primele 8 luni

Ministerul Finantelor

- Datoria publică, 51,4% din PIB la mijlocul anului

- Deficit bugetar de 3,6% din PIB după prima jumătate a anului

- Deficit bugetar de 3,4% din PIB după primele cinci luni ale anului

- Deficit bugetar îngrijorător după prima treime a anului

- Deficitul bugetar, -2,06% din PIB pe primul trimestru al anului

Biroul de Credit

- FUNDAMENTAREA LEGALITATII PRELUCRARII DATELOR PERSONALE IN SISTEMUL BIROULUI DE CREDIT

- BCR: prelucrarea datelor personale la Biroul de Credit

- Care banci si IFN-uri raporteaza clientii la Biroul de Credit

- Ce trebuie sa stim despre Biroul de Credit

- Care este procedura BCR de raportare a clientilor la Biroul de Credit

Procese

- ANPC pierde un proces cu Intesa si ARB privind modul de calcul al ratelor la credite

- Un client Credius obtine in justitie anularea creditului, din cauza dobanzii prea mari

- Hotararea judecatoriei prin care Aedificium, fosta Raiffeisen Banca pentru Locuinte, si statul sunt obligati sa achite unui client prima de stat

- Decizia Curtii de Apel Bucuresti in procesul dintre Raiffeisen Banca pentru Locuinte si Curtea de Conturi

- Vodafone, obligata de judecatori sa despagubeasca un abonat caruia a refuzat sa-i repare un telefon stricat sau sa-i dea banii inapoi (decizia instantei)

Stiri economice

- Datoria publică, 52,7% din PIB la finele lunii august 2024

- -5,44% din PIB, deficit bugetar înaintea ultimului trimestru din 2024

- Prețurile industriale - scădere în august dar indicele anual a continuat să crească

- România, pe locul 4 în UE la scăderea prețurilor agricole

- Industria prelucrătoare, evoluție neconvingătoare pe luna iulie 2024

Statistici

- România, pe locul trei în UE la creșterea costului muncii în T2 2024

- Cheltuielile cu pensiile - România, pe locul 19 în UE ca pondere în PIB

- Dobanda din Cehia a crescut cu 7 puncte intr-un singur an

- Care este valoarea salariului minim brut si net pe economie in 2024?

- Cat va fi salariul brut si net in Romania in 2024, 2025, 2026 si 2027, conform prognozei oficiale

FNGCIMM

- Programul IMM Invest continua si in 2021

- Garantiile de stat pentru credite acordate de FNGCIMM au crescut cu 185% in 2020

- Programul IMM invest se prelungeste pana in 30 iunie 2021

- Firmele pot obtine credite bancare garantate si subventionate de stat, pe baza facturilor (factoring), prin programul IMM Factor

- Programul IMM Leasing va fi operational in perioada urmatoare, anunta FNGCIMM

Calculator de credite

- ROBOR la 3 luni a scazut cu aproape un punct, dupa masurile luate de BNR; cu cat se reduce rata la credite?

- In ce mall din sectorul 4 pot face o simulare pentru o refinantare?

Noutati BCE

- Acord intre BCE si BNR pentru supravegherea bancilor

- Banca Centrala Europeana (BCE) explica de ce a majorat dobanda la 2%

- BCE creste dobanda la 2%, dupa ce inflatia a ajuns la 10%

- Dobânda pe termen lung a continuat să scadă in septembrie 2022. Ecartul față de Polonia și Cehia, redus semnificativ

- Rata dobanzii pe termen lung pentru Romania, in crestere la 2,96%

Noutati EBA

- Bancile romanesti detin cele mai multe titluri de stat din Europa

- Guidelines on legislative and non-legislative moratoria on loan repayments applied in the light of the COVID-19 crisis

- The EBA reactivates its Guidelines on legislative and non-legislative moratoria

- EBA publishes 2018 EU-wide stress test results

- EBA launches 2018 EU-wide transparency exercise

Noutati FGDB

- Banii din banci sunt garantati, anunta FGDB

- Depozitele bancare garantate de FGDB au crescut cu 13 miliarde lei

- Depozitele bancare garantate de FGDB reprezinta doua treimi din totalul depozitelor din bancile romanesti

- Peste 80% din depozitele bancare sunt garantate

- Depozitele bancare nu intra in campania electorala

CSALB

- La CSALB poti castiga un litigiu cu banca pe care l-ai pierde in instanta

- Negocierile dintre banci si clienti la CSALB, in crestere cu 30%

- Sondaj: dobanda fixa la credite, considerata mai buna decat cea variabila, desi este mai mare

- CSALB: Romanii cu credite caută soluții pentru reducerea ratelor. Cum raspund bancile

- O firma care a facut un schimb valutar gresit s-a inteles cu banca, prin intermediul CSALB

First Bank

- Ce trebuie sa faca cei care au asigurare la credit emisa de Euroins

- First Bank este reprezentanta Eurobank in Romania: ce se intampla cu creditele Bancpost?

- Clientii First Bank pot face plati prin Google Pay

- First Bank anunta rezultatele financiare din prima jumatate a anului 2021

- First Bank are o noua aplicatie de mobile banking

Noutati FMI

- FMI: criza COVID-19 se transforma in criza economica si financiara in 2020, suntem pregatiti cu 1 trilion (o mie de miliarde) de dolari, pentru a ajuta tarile in dificultate; prioritatea sunt ajutoarele financiare pentru familiile si firmele vulnerabile

- FMI cere BNR sa intareasca politica monetara iar Guvernului sa modifice legea pensiilor

- FMI: majorarea salariilor din sectorul public si legea pensiilor ar trebui reevaluate

- IMF statement of the 2018 Article IV Mission to Romania

- Jaewoo Lee, new IMF mission chief for Romania and Bulgaria

Noutati BERD

- Creditele neperformante (npl) - statistici BERD

- BERD este ingrijorata de investigatia autoritatilor din Republica Moldova la Victoria Bank, subsidiara Bancii Transilvania

- BERD dezvaluie cat a platit pe actiunile Piraeus Bank

- ING Bank si BERD finanteaza parcul logistic CTPark Bucharest

- EBRD hails Moldova banking breakthrough

Noutati Federal Reserve

- Federal Reserve anunta noi masuri extinse pentru combaterea crizei COVID-19, care produce pagube "imense" in Statele Unite si in lume

- Federal Reserve urca dobanda la 2,25%

- Federal Reserve decided to maintain the target range for the federal funds rate at 1-1/2 to 1-3/4 percent

- Federal Reserve majoreaza dobanda de referinta pentru dolar la 1,5% - 1,75%

- Federal Reserve issues FOMC statement

Noutati BEI

- BEI a redus cu 31% sprijinul acordat Romaniei in 2018

- Romania implements SME Initiative: EUR 580 m for Romanian businesses

- European Investment Bank (EIB) is lending EUR 20 million to Agricover Credit IFN

Mobile banking

- Comisioanele BRD pentru MyBRD Mobile, MyBRD Net, My BRD SMS

- Termeni si conditii contractuale ale serviciului You BRD

- Recomandari de securitate ale BRD pentru utilizatorii de internet/mobile banking

- CEC Bank - Ghid utilizare token sub forma de card bancar

- Cinci banci permit platile cu telefonul mobil prin Google Pay

Noutati Comisia Europeana

- Avertismentul Comitetului European pentru risc sistemic (CERS) privind vulnerabilitățile din sistemul financiar al Uniunii

- Cele mai mici preturi din Europa sunt in Romania

- State aid: Commission refers Romania to Court for failure to recover illegal aid worth up to €92 million

- Comisia Europeana publica raportul privind progresele inregistrate de Romania in cadrul mecanismului de cooperare si de verificare (MCV)

- Infringements: Commission refers Greece, Ireland and Romania to the Court of Justice for not implementing anti-money laundering rules

Noutati BVB

- BET AeRO, primul indice pentru piata AeRO, la BVB

- Laptaria cu Caimac s-a listat pe piata AeRO a BVB

- Banca Transilvania plateste un dividend brut pe actiune de 0,17 lei din profitul pe 2018

- Obligatiunile Bancii Transilvania se tranzactioneaza la Bursa de Valori Bucuresti

- Obligatiunile Good Pople SA (FRU21) au debutat pe piata AeRO

Institutul National de Statistica

- Producția industrială, în scădere semnificativă

- Pensia reală, în creștere cu 8,7% pe luna august 2024

- Avansul PIB pe T1 2024, majorat la +0,5%

- Industria prelucrătoare a trecut pe plus în aprilie 2024

- Deficitul comercial, în creștere de la o lună la alta

Informatii utile asigurari

- Data de la care FGA face plati pentru asigurarile RCA Euroins: 17 mai 2023

- Asigurarea împotriva dezastrelor, valabilă și in caz de faliment

- Asiguratii nu au nevoie de documente de confirmare a cutremurului

- Cum functioneaza o asigurare de viata Metropolitan pentru un credit la Banca Transilvania?

- Care sunt documente necesare pentru dosarul de dauna la Cardif?

ING Bank

- La ING se vor putea face plati instant din decembrie 2022

- Cum evitam tentativele de frauda online?

- Clientii ING Bank trebuie sa-si actualizeze aplicatia Home Bank pana in 20 martie

- Obligatiunile Rockcastle, cel mai mare proprietar de centre comerciale din Europa Centrala si de Est, intermediata de ING Bank

- ING Bank transforma departamentul de responsabilitate sociala intr-unul de sustenabilitate

Ultimele Comentarii

-

Bancnote vechi

Numar de ... detalii

-

Bancnote vechi

Am 3 bancnote vechi:1-1000000lei;1-5000lei;1-100000;mai multe bancnote cu eclipsa de ... detalii

-

Schimbare numar telefon Raiffeisen

Puteti schimba numarul de telefon la Raiffeisen din aplicatia Smart Mobile/Raiffeisen Online, ... detalii

-

Vreau sa schimb nr de telefon

Cum pot schimba nr.de telefon ... detalii

-

Eroare aplicație

Am avut ora și data din setările telefonului date pe manual și nu se deschidea BT Pay, în ... detalii