FMI recomanda BNR sa creasca dobanzile; Banca Nationala considera ca majorarea dobanzilor este primul risc pentru stabilitatea financiara, dar care poate veni din exterior, nu din interior

Autor: Bancherul.ro

Autor: Bancherul.ro

2017-05-25 12:04

Fondul Monetar International (FMI) recomanda Bancii Nationale a Romaniei (BNR) sa majoreze dobanzile pietei financiare interbancare (ROBOR), pentru a pregati o viitoare crestere a dobanzii de politica monetara, in prezent de 1,75%, in contextul intensificarii inflatiei.

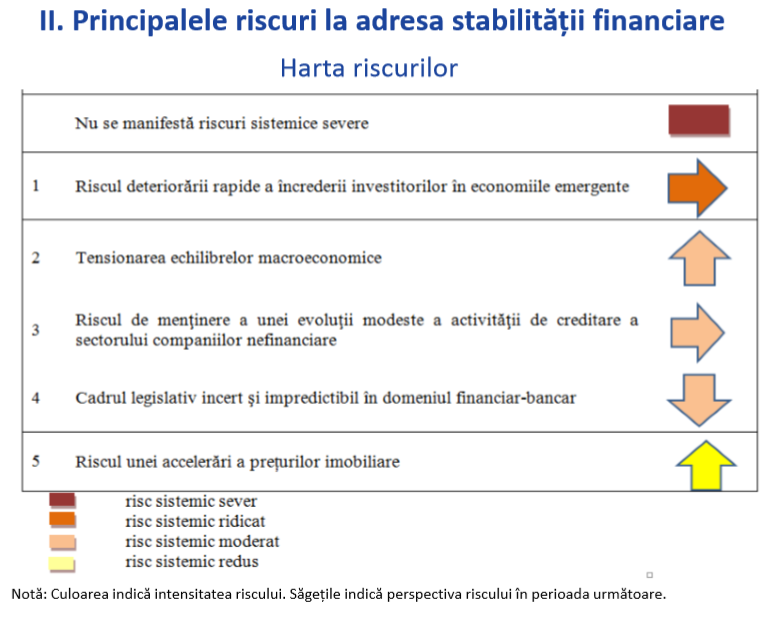

In acelasi timp, BNR apreciaza, in raportul asupra stabilitatii financiare ca principalul risc este de majorare a dobanzilor, insa este de natura externa, ce poate aparea in cazul "deteriorarii rapide a increderii investitorilor in economiile emergente".

Intr-un comunicat al FMI publicat astazi se arata urmatoarele: “Conducerea FMI a incurajat BNR sa ramana vigilenta fata de cresterea presiunilor inflationiste si sa ia in calcul intarirea politicii monetare. Ei au recomandat sustinerea unor dobanzi mai mari pe piata financiara prin ingustarea coridorului dobanzilor de politica monetara si absorbtia excesului de lichiditate. Aceasta va stabili baza pentru o ulterioara majorare a dobanzii de politica monetara”.

BNR nu vede un risc in majorarea dobanzilor pe termen scurt

BNR considera ca majorarea dobanzii la lei nu reprezinta in prezent un risc pe termen scurt, insa acesta s-ar putea materializa in cazul deteriorarii sentimentului investitorilor straini.

In raportul de stabilitate financiara prezentat astazi la BNR nu este mentionat printre riscuri si cel al cresterii dobanzilor la leu.

Viceguvernatorul Liviu Voinea, cel care a prezentat raportul de stabilitate financiara, considera ca riscul de crestere a dobanzilor este mai degraba unul pe termen lung si provine din factori externi, in conditiile in care intern avem exces de lichiditate.

Liviu Voinea, intrebat de Bancherul.ro de ce nu a fost inclus riscul de dobanda in raportul de stabilitate, in contextul recomandarilor FMI:

"Riscul de crestere a dobanzii provine in primul rand din extern si este primul risc pe care l-am prezentat astazi in raportul de stabilitate. Este vorba de riscul legat de increderea investitorilor in economiile emergente. In ce se reflecta posibila deteriorare a increderii investitorilor? Evident in dobanzi.

Insa vedem ca de la data precedentului raport, Federal Reserve a crescut de doua ori rata dobanzii, ceea ce nu s-a reflectat in costuri suplimentare pentru economiile emergente, nici pentru Romania. Motivele sunt diverse, dar noi suntem in privinta CDS-ului (riscul de tara) intr-o zona apropiata de cea a altor tari din regiune si ne imprumutam destul de ieftin, la minime istorice chiar. Rriscul de crestere a dobanzii este mai degraba un risc pe termen mediu si lung, dar care vine din exterior cu precadere, dupa cum l-am evidentiat.

Exista lichiditate in exces pe piata, dar ea coexista cu intermedierea financiara scazuta, care este o caracteristica si a altor economii, inclusiv cele vestice. In privinta deciziilor de politica monetara, noi pastram toate optiunile, in functie de evolutia economiei.

Comunicatul FMI, in privinta sectorului financiar, in primul rand felicita, sau apreciaza, reducerea semnificativa a creditelor neperformante si evidentiaza eforturile pentru continuarea reducerii acestora. De asemenea, saluta deciziile Curtii Constitutionale.

Se mai spune in comunicat ca FMI incurajeaza BNR sa ramana vigilenta cu privire la cresterea presiunilor inflationiste si sa considere (sa ia in considerare n.r.) intarirea politicii monetare, in primul rand prin posibila reducere a coridorului ratelor dobanzilor de politica monetara si absorbtia lichiditatii in exces.

Dupa cum am mentionat si astazi, este lichiditate in exces pe piata, dar ea coexista cu intermedierea financiara scazuta, care este o caracteristica si a altor economii, inclusiv a celor vestice. In privinta deciziilor de politica monetara, noi analizam toate optiunile, ne pastram deschise toate optiunile, in functie de informatiile din economie la momentul respectiv. Cunoasteti pozitia noastra in prezent."

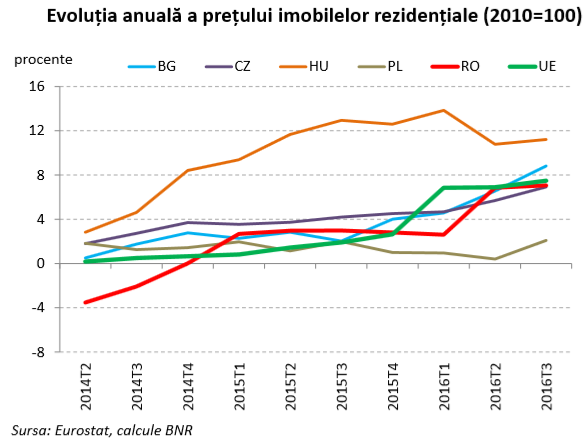

A aparut un nou risc: cresterea pretului locuintelor

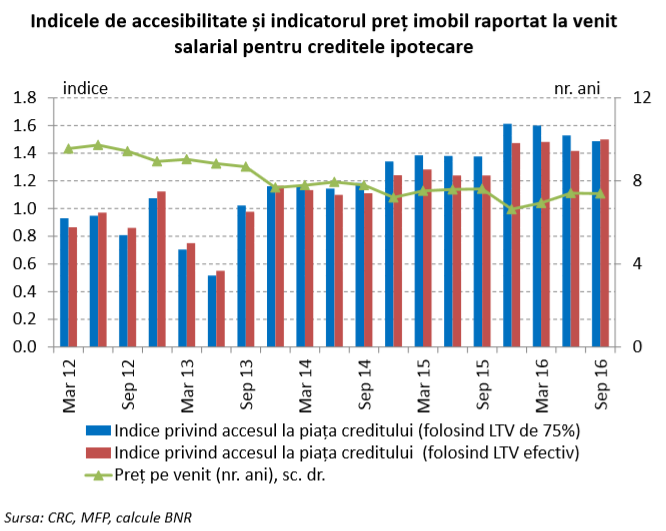

Un risc inclus in premiera de BNR in raportul de stabilitate este cel privind cresterea pretului locuintelor. Intrebat, de Bancherul.ro, daca acest risc ar putea determina BNR sa adopte restrictii de creditare, majorarea dobanzii sau reconsiderea programului Prima Casa, Liviu Voinea a raspuns:

“Aceasta crestere economica in ansamblu nu este determinata in primul rand de creditare. Stocul de credite pe ansamblu a crescut anul trecut cu 3%, sub nivelul de crestere al PIB-ului. Este adevarat ca, mergand in detaliu, creditarea in moneda nationala a crescut mai rapid, dar pe ansamblu nu este o crestere economica determinata de creditare in primul rand. Nu e nici lipsita de creditare dar nu e determinata de creditare. De aceea, eventuale masuri de politica monetara, care oricum isi produc efectele dupa un anumit interval de timp, s-ar putea sa nu aiba un impact direct asupra aspectului respectiv. Deocamdata, noi am spus ca acest risc este de intensitate scazuta, dar l-am mentionat, pentru ca rezulta din analizele pe care le facem: usor peste valoarea de semnal din metodologiile Comisiei Europene."

E necesara o tintire mai buna a beneficiarilor Programului Prima Casa?

Liviu Voinea sugereaza ca poate fi facuta o analiza cu privire la o tintire mai buna a beneficiarilor Programului Prima Casa in privinta veniturilor acestora.

Liviu Voinea: "Trebuie facuta distinctie, iar analiza trebuie aprofundata, intre tipurile de active imobiliare. Cele intre o anumita valoare, care sunt tinta programului Prima Casa...acesta este un program guvernamental, si nu este Banca Nationala chemata sa decida asupra lui. Dar analize asupra tintirii mai bune a celor care beneficiaza de acest program pot fi facute, din perspectiva veniturilor acestora. La alta categorie de pret, unde nu avem Prima Casa, intr-adevar se vad cresteri ale preturilor si pe acestea le-am semnalat. Ele nu sunt determinate neaparat de creditarea ipotecara. In orice caz, la acest gen de riscuri, precum cresterea pretului activelor imobiliare, atat practica europeana cat si analiza noastra, arata ca daca va fi nevoie – noi le monitorizam in permanenta – prima linie de interventie le reprezinta politicile macro-prudentiale nu direct politicile monetare. Daca si cand va fi nevoie. Nu este docamdata cazul."

Mesajul principal al raportului de stabilitate financiara

Mesajul principal al raportului de stabilitate financiara, a spus Liviu Voinea, este urmatorul: creditarea catre companii are loc de crestere.

Dar care sunt problemele in creditarea companiilor si ce solutii a identificat BNR pentru stimuarea finantarii firmelor? L-am intrebat pe Liviu Voinea.

Raspunsul a fost urmatorul:

“Probleme sunt si la nivelul companiilor, in privinta bancabilitatii, in special gradul scazut de capitalizare si disciplina la plata - stiam de la inceputul tranzitiei ca nu este suficient capital autohton, de aceea s-au infiintat fonduri de garantare si contra-garantare, care au trebui sa stimuleze mai mult intermedierea financiara - precum si la nivelul bancilor: nivelul inca ridicat dintre marja dobanzii la credit si cea la depozit, necesitatea de a face profit mai mult din volum si mai putin din marja, precum si necesitatea de pregatire suplimentara a personalului bancar.”

Intr-o prezentare din ziua precedenta, viceguvernatorul BNR identifica, printre vinovatii de slaba creditare a firmelor, si bancherii straini din conducerea bancilor, care nu ar cunoaste suficient de bine specificul economiei romanesti. (vezi aici detalii)

Mesajele cheie ale raportului de stabilitate financiara

- Stabilitatea financiară s-a menținut robustă, iar riscurile s-au diminuat ca număr și intensitate față de aceeași perioadă a anului trecut.

- Principalul risc ridicat este de natură externă: riscul deteriorării rapide a încrederii investitorilor în economiile emergente.

- Contextul macroeconomic intern este favorabil, dar se acumulează tensiuni din perspectiva creșterii economice peste potențial și a deficitelor gemene.

- Ciclul financiar este în urma ciclului economic, ceea ce creează premise pentru echilibrarea pe viitor a structurii creșterii economice.

- Preferința pentru lichiditate este ridicată, mai ales în contextul ratelor scăzute ale dobânzii.

- Există potențial semnificativ de creștere a creditării pentru firme.

- Riscul unui cadru legislativ incert și impredictibil a scăzut semnificativ, dar s-a observat un impact asupra pieței creditului.

- A apărut un risc nou, deocamdată de intensitate redusă: riscul unei accelerări a prețurilor imobiliare.

- Sectorul bancar este adecvat capitalizat și deține suficiente resurse de lichiditate.

- Rata creditelor neperformante a continuat să se reducă.

Mugur Isarescu: nu exista contradictie intre situatia macroeconomica buna si riscuri

"Nu există nici o contradicție între a avea o situație macroeconomică bună și a avea riscuri la adresa stabilității financiare", a precizat guvernatorul BNR, Mugur Isarescu, in deschiderea conferintei de prezentare a raportului privind stabilitatea financiara.

"Este de datoria noastră să urmărim aceste riscuri și să le comunicăm, ceea ce nu înseamnă că ele se vor și materializa automat. Trebuie să învățăm cu toții să trăim cu aceste riscuri, să ne adaptăm și, în măsura în care este posibil, să le prevenim sau să le reducem.

De exemplu, anul trecut am avertizat asupra unui risc sistemic sever, cel al incertitudinii legislative rezultate din două proiecte de legi care interveneau în contractele ipotecare existente.

Ulterior, în înțelepciunea sa, Parlamentul a introdus niște limite privind accesul la legea dării în plată, iar Curtea Constituțională a redus și mai mult acest risc, prin referirea la principiul impreviziunii – în cazul legii dării în plată, și prin declararea neconstituționalității legii privind conversia creditelor în franci elvețieni la cursul istoric.

Prezentarea riscurilor la adresa stabilității financiare nu trebuie să ne sperie, ci îndeplinește doar rolul de avertisment timpuriu. Printr-un mix echilibrat de politici economice, este posibil ca aceste riscuri să nu se materializeze sau să aibă un impact mai redus", a precizat Isarescu.

Taguri: Banca Nationala a Romaniei (BNR) FMI ROBOR dobanda de politica monetara

Comentarii

Adauga un comentariu

Adauga un comentariu folosind contul de Facebook

Alte stiri din categoria: Stirea Zilei

Bancile cu cele mai mici dobanzi la creditele ipotecare

Bancile cu cele mai mici dobanzi fixe in primii 3,5 sau 10 ani la creditele ipotecare sunt Banca Transilvania (BT), BCR si CEC Bank, conform calculatoarelor de credit de pe site-urile bancilor. Topul a fost realizat pe baza unui imprumut in valoare de 250.000 de detalii

Cum raspunde BRD la intrebarile privind fraudele online

Fraudele online au devenit o problema pentru banci, astfel ca am trimis la BRD urmatoarele intrebari, in urma reclamatiilor primite de la cititorii care au fost victimele inselaciunilor prin intermediul unor false platforme de investitii: - Care este procedura detalii

Ocean Credit incalca legea privind informarea clientilor inainte de acordarea unui credit

Ocean Credit nu respecta legea contractelor de credit, OUG 50/2010, privind informarea clientilor inainte de acordarea unui credit, astfel incat acestia sa fie constienti de costul unui imprumut si sa-l poata compara cu ofertele altor IFN-uri sau banci. Concret, detalii

Care banci au cele mai bune dobanzi la depozitele in lei?

Dobanzile la depozitele in lei platite de banci populatiei incep de la 4% pe an in cazul economiilor la termen de 1 luna si ajung la 6% pentru banii pastrati timp de un an. Pentru depozitele pe termen scurt, de 1 luna, cele mai ridicate dobanzi le gasim la detalii

- Topul bancilor cu cele mai mari dobanzi la depozitele in euro

- Vreti sa investiti in actiuni Transgaz? Google va recomanda 4 platforme pe care se fac fraude

- Lista platformelor de investitii pentru fraude online (actualizat)

- Topul bancilor cu cele mai mici dobanzi la creditele ipotecare

- Articole tip reclama mascata in doua reviste celebre din America si Romania

- Profitul bancilor, in crestere cu 10%

- Ce dobanzi au bancile la refinantarea unui credit de nevoi personale

- Un IFN le cere clientilor sa plateasca nu doar restantele, ci si ratele din viitor

- Ce dobanzi au bancile la creditele de nevoi personale?

- Topul creditelor ipotecare cu cele mai mici dobanzi fixe in primii 3-10 ani

Criza COVID-19

- In majoritatea unitatilor BRD se poate intra fara certificat verde

- La BCR se poate intra fara certificat verde

- Firmele, obligate sa dea zile libere parintilor care stau cu copiii in timpul pandemiei de coronavirus

- CEC Bank: accesul in banca se face fara certificat verde

- Cum se amana ratele la creditele Garanti BBVA

Topuri Banci

- Topul bancilor dupa active si cota de piata in perioada 2022-2015

- Topul bancilor cu cele mai mici dobanzi la creditele de nevoi personale

- Topul bancilor la active in 2019

- Topul celor mai mari banci din Romania dupa valoarea activelor in 2018

- Topul bancilor dupa active in 2017

Asociatia Romana a Bancilor (ARB)

- Băncile din România nu au majorat comisioanele aferente operațiunilor în numerar

- Concurs de educatie financiara pentru elevi, cu premii in bani

- Creditele acordate de banci au crescut cu 14% in 2022

- Romanii stiu educatie financiara de nota 7

- Gradul de incluziune financiara in Romania a ajuns la aproape 70%

ROBOR

- ROBOR: ce este, cum se calculeaza, ce il influenteaza, explicat de Asociatia Pietelor Financiare

- ROBOR a scazut la 1,59%, dupa ce BNR a redus dobanda la 1,25%

- Dobanzile variabile la creditele noi in lei nu scad, pentru ca IRCC ramane aproape neschimbat, la 2,4%, desi ROBOR s-a micsorat cu un punct, la 2,2%

- IRCC, indicele de dobanda pentru creditele in lei ale persoanelor fizice, a scazut la 1,75%, dar nu va avea efecte imediate pe piata creditarii

- Istoricul ROBOR la 3 luni, in perioada 01.08.1995 - 31.12.2019

Taxa bancara

- Normele metodologice pentru aplicarea taxei bancare, publicate de Ministerul Finantelor

- Noul ROBOR se va aplica automat la creditele noi si prin refinantare la cele in derulare

- Taxa bancara ar putea fi redusa de la 1,2% la 0,4% la bancile mari si 0,2% la cele mici, insa bancherii avertizeaza ca indiferent de nivelul acesteia, intermedierea financiara va scadea iar dobanzile vor creste

- Raiffeisen anunta ca activitatea bancii a incetinit substantial din cauza taxei bancare; strategia va fi reevaluata, nu vor mai fi acordate credite cu dobanzi mici

- Tariceanu anunta un acord de principiu privind taxa bancara: ROBOR-ul ar putea fi inlocuit cu marja de dobanda a bancilor

Statistici BNR

- Deficitul contului curent, aproape 18 miliarde euro după primele opt luni

- Deficitul contului curent, peste 9 miliarde euro pe primele cinci luni

- Deficitul contului curent, 6,6 miliarde euro după prima treime a anului

- Deficitul contului curent pe T1, aproape 4 miliarde euro

- Deficitul contului curent după primele două luni, mai mare cu 25%

Legislatie

- Legea nr. 311/2015 privind schemele de garantare a depozitelor şi Fondul de garantare a depozitelor bancare

- Rambursarea anticipata a unui credit, conform OUG 50/2010

- OUG nr.21 din 1992 privind protectia consumatorului, actualizata

- Legea nr. 190 din 1999 privind creditul ipotecar pentru investiții imobiliare

- Reguli privind stabilirea ratelor de referinţă ROBID şi ROBOR

Lege plafonare dobanzi credite

- BNR propune Parlamentului plafonarea dobanzilor la creditele bancilor intre 1,5 si 4 ori peste DAE medie, in functie de tipul creditului; in cazul IFN-urilor, plafonarea dobanzilor nu se justifica

- Legile privind plafonarea dobanzilor la credite si a datoriilor preluate de firmele de recuperare se discuta in Parlament (actualizat)

- Legea privind plafonarea dobanzilor la credite nu a fost inclusa pe ordinea de zi a comisiilor din Camera Deputatilor

- Senatorul Zamfir, despre plafonarea dobanzilor la credite: numai bou-i consecvent!

- Parlamentul dezbate marti legile de plafonare a dobanzilor la credite si a datoriilor cesionate de banci firmelor de recuperare (actualizat)

Anunturi banci

- Cate reclamatii primeste Intesa Sanpaolo Bank si cum le gestioneaza

- Platile instant, posibile la 13 banci

- Aplicatia CEC app va functiona doar pe telefoane cu Android minim 8 sau iOS minim 12

- Bancile comunica automat cu ANAF situatia popririlor

- BRD bate recordul la credite de consum, in ciuda dobanzilor mari, si obtine un profit ridicat

Analize economice

- România, pe locul 16 din 27 de state membre ca pondere a datoriei publice în PIB

- România, tot prima în UE la inflația anuală, dar decalajul s-a redus

- Exporturile lunare în august, la cel mai redus nivel din ultimul an

- Inflația anuală a scăzut la 4,62%

- Comerțul cu amănuntul, +7,3% cumulat pe primele 8 luni

Ministerul Finantelor

- Datoria publică, 51,4% din PIB la mijlocul anului

- Deficit bugetar de 3,6% din PIB după prima jumătate a anului

- Deficit bugetar de 3,4% din PIB după primele cinci luni ale anului

- Deficit bugetar îngrijorător după prima treime a anului

- Deficitul bugetar, -2,06% din PIB pe primul trimestru al anului

Biroul de Credit

- FUNDAMENTAREA LEGALITATII PRELUCRARII DATELOR PERSONALE IN SISTEMUL BIROULUI DE CREDIT

- BCR: prelucrarea datelor personale la Biroul de Credit

- Care banci si IFN-uri raporteaza clientii la Biroul de Credit

- Ce trebuie sa stim despre Biroul de Credit

- Care este procedura BCR de raportare a clientilor la Biroul de Credit

Procese

- ANPC pierde un proces cu Intesa si ARB privind modul de calcul al ratelor la credite

- Un client Credius obtine in justitie anularea creditului, din cauza dobanzii prea mari

- Hotararea judecatoriei prin care Aedificium, fosta Raiffeisen Banca pentru Locuinte, si statul sunt obligati sa achite unui client prima de stat

- Decizia Curtii de Apel Bucuresti in procesul dintre Raiffeisen Banca pentru Locuinte si Curtea de Conturi

- Vodafone, obligata de judecatori sa despagubeasca un abonat caruia a refuzat sa-i repare un telefon stricat sau sa-i dea banii inapoi (decizia instantei)

Stiri economice

- Datoria publică, 52,7% din PIB la finele lunii august 2024

- -5,44% din PIB, deficit bugetar înaintea ultimului trimestru din 2024

- Prețurile industriale - scădere în august dar indicele anual a continuat să crească

- România, pe locul 4 în UE la scăderea prețurilor agricole

- Industria prelucrătoare, evoluție neconvingătoare pe luna iulie 2024

Statistici

- România, pe locul trei în UE la creșterea costului muncii în T2 2024

- Cheltuielile cu pensiile - România, pe locul 19 în UE ca pondere în PIB

- Dobanda din Cehia a crescut cu 7 puncte intr-un singur an

- Care este valoarea salariului minim brut si net pe economie in 2024?

- Cat va fi salariul brut si net in Romania in 2024, 2025, 2026 si 2027, conform prognozei oficiale

FNGCIMM

- Programul IMM Invest continua si in 2021

- Garantiile de stat pentru credite acordate de FNGCIMM au crescut cu 185% in 2020

- Programul IMM invest se prelungeste pana in 30 iunie 2021

- Firmele pot obtine credite bancare garantate si subventionate de stat, pe baza facturilor (factoring), prin programul IMM Factor

- Programul IMM Leasing va fi operational in perioada urmatoare, anunta FNGCIMM

Calculator de credite

- ROBOR la 3 luni a scazut cu aproape un punct, dupa masurile luate de BNR; cu cat se reduce rata la credite?

- In ce mall din sectorul 4 pot face o simulare pentru o refinantare?

Noutati BCE

- Acord intre BCE si BNR pentru supravegherea bancilor

- Banca Centrala Europeana (BCE) explica de ce a majorat dobanda la 2%

- BCE creste dobanda la 2%, dupa ce inflatia a ajuns la 10%

- Dobânda pe termen lung a continuat să scadă in septembrie 2022. Ecartul față de Polonia și Cehia, redus semnificativ

- Rata dobanzii pe termen lung pentru Romania, in crestere la 2,96%

Noutati EBA

- Bancile romanesti detin cele mai multe titluri de stat din Europa

- Guidelines on legislative and non-legislative moratoria on loan repayments applied in the light of the COVID-19 crisis

- The EBA reactivates its Guidelines on legislative and non-legislative moratoria

- EBA publishes 2018 EU-wide stress test results

- EBA launches 2018 EU-wide transparency exercise

Noutati FGDB

- Banii din banci sunt garantati, anunta FGDB

- Depozitele bancare garantate de FGDB au crescut cu 13 miliarde lei

- Depozitele bancare garantate de FGDB reprezinta doua treimi din totalul depozitelor din bancile romanesti

- Peste 80% din depozitele bancare sunt garantate

- Depozitele bancare nu intra in campania electorala

CSALB

- La CSALB poti castiga un litigiu cu banca pe care l-ai pierde in instanta

- Negocierile dintre banci si clienti la CSALB, in crestere cu 30%

- Sondaj: dobanda fixa la credite, considerata mai buna decat cea variabila, desi este mai mare

- CSALB: Romanii cu credite caută soluții pentru reducerea ratelor. Cum raspund bancile

- O firma care a facut un schimb valutar gresit s-a inteles cu banca, prin intermediul CSALB

First Bank

- Ce trebuie sa faca cei care au asigurare la credit emisa de Euroins

- First Bank este reprezentanta Eurobank in Romania: ce se intampla cu creditele Bancpost?

- Clientii First Bank pot face plati prin Google Pay

- First Bank anunta rezultatele financiare din prima jumatate a anului 2021

- First Bank are o noua aplicatie de mobile banking

Noutati FMI

- FMI: criza COVID-19 se transforma in criza economica si financiara in 2020, suntem pregatiti cu 1 trilion (o mie de miliarde) de dolari, pentru a ajuta tarile in dificultate; prioritatea sunt ajutoarele financiare pentru familiile si firmele vulnerabile

- FMI cere BNR sa intareasca politica monetara iar Guvernului sa modifice legea pensiilor

- FMI: majorarea salariilor din sectorul public si legea pensiilor ar trebui reevaluate

- IMF statement of the 2018 Article IV Mission to Romania

- Jaewoo Lee, new IMF mission chief for Romania and Bulgaria

Noutati BERD

- Creditele neperformante (npl) - statistici BERD

- BERD este ingrijorata de investigatia autoritatilor din Republica Moldova la Victoria Bank, subsidiara Bancii Transilvania

- BERD dezvaluie cat a platit pe actiunile Piraeus Bank

- ING Bank si BERD finanteaza parcul logistic CTPark Bucharest

- EBRD hails Moldova banking breakthrough

Noutati Federal Reserve

- Federal Reserve anunta noi masuri extinse pentru combaterea crizei COVID-19, care produce pagube "imense" in Statele Unite si in lume

- Federal Reserve urca dobanda la 2,25%

- Federal Reserve decided to maintain the target range for the federal funds rate at 1-1/2 to 1-3/4 percent

- Federal Reserve majoreaza dobanda de referinta pentru dolar la 1,5% - 1,75%

- Federal Reserve issues FOMC statement

Noutati BEI

- BEI a redus cu 31% sprijinul acordat Romaniei in 2018

- Romania implements SME Initiative: EUR 580 m for Romanian businesses

- European Investment Bank (EIB) is lending EUR 20 million to Agricover Credit IFN

Mobile banking

- Comisioanele BRD pentru MyBRD Mobile, MyBRD Net, My BRD SMS

- Termeni si conditii contractuale ale serviciului You BRD

- Recomandari de securitate ale BRD pentru utilizatorii de internet/mobile banking

- CEC Bank - Ghid utilizare token sub forma de card bancar

- Cinci banci permit platile cu telefonul mobil prin Google Pay

Noutati Comisia Europeana

- Avertismentul Comitetului European pentru risc sistemic (CERS) privind vulnerabilitățile din sistemul financiar al Uniunii

- Cele mai mici preturi din Europa sunt in Romania

- State aid: Commission refers Romania to Court for failure to recover illegal aid worth up to €92 million

- Comisia Europeana publica raportul privind progresele inregistrate de Romania in cadrul mecanismului de cooperare si de verificare (MCV)

- Infringements: Commission refers Greece, Ireland and Romania to the Court of Justice for not implementing anti-money laundering rules

Noutati BVB

- BET AeRO, primul indice pentru piata AeRO, la BVB

- Laptaria cu Caimac s-a listat pe piata AeRO a BVB

- Banca Transilvania plateste un dividend brut pe actiune de 0,17 lei din profitul pe 2018

- Obligatiunile Bancii Transilvania se tranzactioneaza la Bursa de Valori Bucuresti

- Obligatiunile Good Pople SA (FRU21) au debutat pe piata AeRO

Institutul National de Statistica

- Producția industrială, în scădere semnificativă

- Pensia reală, în creștere cu 8,7% pe luna august 2024

- Avansul PIB pe T1 2024, majorat la +0,5%

- Industria prelucrătoare a trecut pe plus în aprilie 2024

- Deficitul comercial, în creștere de la o lună la alta

Informatii utile asigurari

- Data de la care FGA face plati pentru asigurarile RCA Euroins: 17 mai 2023

- Asigurarea împotriva dezastrelor, valabilă și in caz de faliment

- Asiguratii nu au nevoie de documente de confirmare a cutremurului

- Cum functioneaza o asigurare de viata Metropolitan pentru un credit la Banca Transilvania?

- Care sunt documente necesare pentru dosarul de dauna la Cardif?

ING Bank

- La ING se vor putea face plati instant din decembrie 2022

- Cum evitam tentativele de frauda online?

- Clientii ING Bank trebuie sa-si actualizeze aplicatia Home Bank pana in 20 martie

- Obligatiunile Rockcastle, cel mai mare proprietar de centre comerciale din Europa Centrala si de Est, intermediata de ING Bank

- ING Bank transforma departamentul de responsabilitate sociala intr-unul de sustenabilitate

Ultimele Comentarii

-

Bancnote vechi

Numar de ... detalii

-

Bancnote vechi

Am 3 bancnote vechi:1-1000000lei;1-5000lei;1-100000;mai multe bancnote cu eclipsa de ... detalii

-

Schimbare numar telefon Raiffeisen

Puteti schimba numarul de telefon la Raiffeisen din aplicatia Smart Mobile/Raiffeisen Online, ... detalii

-

Vreau sa schimb nr de telefon

Cum pot schimba nr.de telefon ... detalii

-

Eroare aplicație

Am avut ora și data din setările telefonului date pe manual și nu se deschidea BT Pay, în ... detalii