Cresterea rapida a creditarii persoanelor fizice din Romania din ultimii ani necesita revizuirea normelor prudentiale, in vederea prevenirii vulnerabilitatilor populatiei, pentru evitarea indatorarii excesive, prin impunerea unei limite a serviciului datoriei, adica a ponderii ratei lunare la credit din venitul disponibil, arata Fondul Monetar International (FMI) in evaluarea sectorului financiar romanesc publicata recent.

BNR a anuntat deja ca pregateste noi masuri de limitare a gradului de indatorare a populatiei, dar inca nu a adoptat nicio decizie.

“Adoptarea de politici macroprudentiale odata cu materializarea riscurilor nu este doar tardiva, dar ar putea sa precipite sau sa adanceasca pierderile, insa daca masurile sunt adoptate la inceputul ciclului, cand riscurile sunt inca benigne, previn acumularea vulnerabilitatilor. In acest sens, masurile BNR sunt propuse la timpul potrivit, in contextul cresterii creditarii si a ratelor de neperformanta inca scazute”, considera FMI.

Din datele existente la Centrala Riscului de Credit analizate de FMI rezulta ca probabilitatea de nerambursare a imprumuturilor (default) este foarte ridicata in cazul oricaror cresteri ale gradului de indatorare dincolo de 50%, in special in cazul creditelor ipotecare. De aceea, este recomandabil ca o astfel de limita a gradului de indatorare sa nu depaseasca respectivul prag.

In contextul cresterii vulnerabilitatilor asociate cu indatorarea populatiei, Banca Nationala a Romaniei (BNR) ia in considerare recalibrarea pragului maxim de indatorare. Concret, BNR propune:

Introducerea unei limite maxime de indatorare, in locul limitelor interne impuse de banci, care sa se aplice nivelului de indatorare dupa aplicarea socurilor de dobanda, de curs valutar si de venit.

Aplicarea limitei de indatorare la toate creditele pentru persoane fizice (atat credite de consum cat si ipotecare, inclusiv Prima Casa).

Recalibrarea socurilor pentru calcularea gradului de indatorare in cazul creditelor de consum si introducerea unor socuri similare pentru creditele ipotecare.

Regulamentul BNR nr. 17 din 2012 impune bancilor sa stabileasca gradul de indatorare al celor care primesc imprumuturi conform normelor interne ale fiecarei banci dupa aplicarea unor socuri de dobanda, de curs valutar si de venit. Astfel, in prezent, cei care obtin un credit de consum, trebuie sa poata suporta, in cadrul gradului de indatorare, o depreciere a leului de 35,5% fata de euro, de 40,9% fata de dolarul american si de 52,6% fata de alte monede, o crestere a dobanzii cu 0,6% si o scadere cu 6% a venitului.

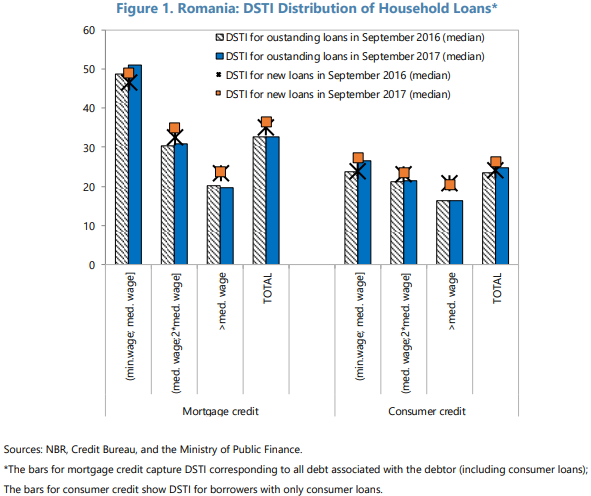

Din 2012 pana acum insa, indatorarea populatiei a crescut semnificativ, mai ales in cazul debitorilor cu venituri mici. Mai exact, dupa cum se vede in graficul FMI, gradul de indatorare a persoanelor cu venituri minime pana in medii a crescut de la sub 50% la peste 50% din veniturile disponibile, ceea ce, in opinia FMI ridica semne de intrebare cu privire la sustenabilitatea indatorarii populatiei.

In aceste conditii si avand in vedere evolutia conditiilor macroeconomice, este necesara redimensionarea socurilor avute in vedere la stabilirea gradului de indatorare al beneficiarilor de credite, considera FMI.

Cu atat mai mult cu cat in prezent socurile se aplica doar creditelor de consum iar eficienta stabilirii gradelor de indatorare este subminata de programul Prima Casa, care permite un grad de indatorare de pana la 95%.

FMI a analizat in detaliu riscul de default

FMI a analizat informatiile detaliate ale unui numar de 220.000 de credite ipotecare si 170.000 de credite de consum din Centrala Riscului de Credit a BNR pentru a analiza determinantii nerambursarii imprumuturilor (riscul de default).

Analiza arata ca probabilitatea de nerambursare a imprumuturilor (default) este foarte ridicata in cazul oricaror depasiri ale gradului de indatorare de 50%, in special in cazul creditelor ipotecare. De aceea, este recomandabil ca limita gradului de indatorare sa fie stabilita la 50% dupa aplicarea socurilor de dobanda, curs valutar si venit.

FMI ofera si exemple de alte tari care au luat astfel de masuri. In Polonia, de exemplu, s-a stabilit un grad de indatoare de 50% pentru debitorii cu venituri sub salariul mediu si de 65% pentru restul.

Efectele restrictionarii creditarii

Prin impunerea unui grad de indatorare de 50%, FMI estimeaza ca rata creditelor neperformante (NPL ratio) va scadea cu 0,3 puncte procentuale in cazul creditelor ipotecare si cu 0,4 puncte la creditele de consum fata de valorile din prezent, intr-o perioada de trei ani.

Pe de alta parte, volumul de noi credite este estimat sa scada cu 7-11%, in functie de ponderea creditelor exceptate de la pragul maxim de indatoare.

Concret, NPL ratio ar putea creste la 4,44% in trei ani fara impunerea unui grad de indatorare, insa ar scadea la 4,15% prin stabilirea unui grad de indatorare de 50% din venituri.

In cazul creditelor de consum, NPL ratio va creste la 12,57% in trei ani, fata de 12,13% in cazul impunerii unui grad de indatorare de 50%.

Estimarea a fost realizata in conditiile in care se mentin neschimbate ritmul de crestere a creditarii si probabilitatea de nerambursare a creditelor.